各社が悩む2024年の中国EC、今年のトレンド「K型消費」を学ぶ

予約販売の終了は好機になりえるか? 2024年の618事例に学ぶ、ダブルイレブンの押さえどころ・悩みどころ #1/2

中国ECに展開する日本企業にとって、課題となるのが毎年変化するトレンドへの適応です。キャッチアップの難易度が高く、参考となるデータが少ない中で予測を立てるのも難しい。では、セール期間中の戦略を立てるためにはどうしたらいいのか? 約15年間、日本・中国のクロスボーダー事業の支援に従事する(株)Nintの堀井が、セール攻略ポイントを紹介します。本記事では、ビッグデータを用いて代表的なブランドの事例も交えながら、商戦期攻略に求められる要素を探ります。

| この記事は、2024年6月28日に実施した〚ビッグデータと企業事例から商戦期を総まとめ!2024年中国年中商戦「618」徹底解説セミナー』の書き起こしダイジェストです。動画はこちら(https://www.youtube.com/watch?v=qXCVXLnaV3I)からご覧いただけますので、ぜひご覧ください。 |

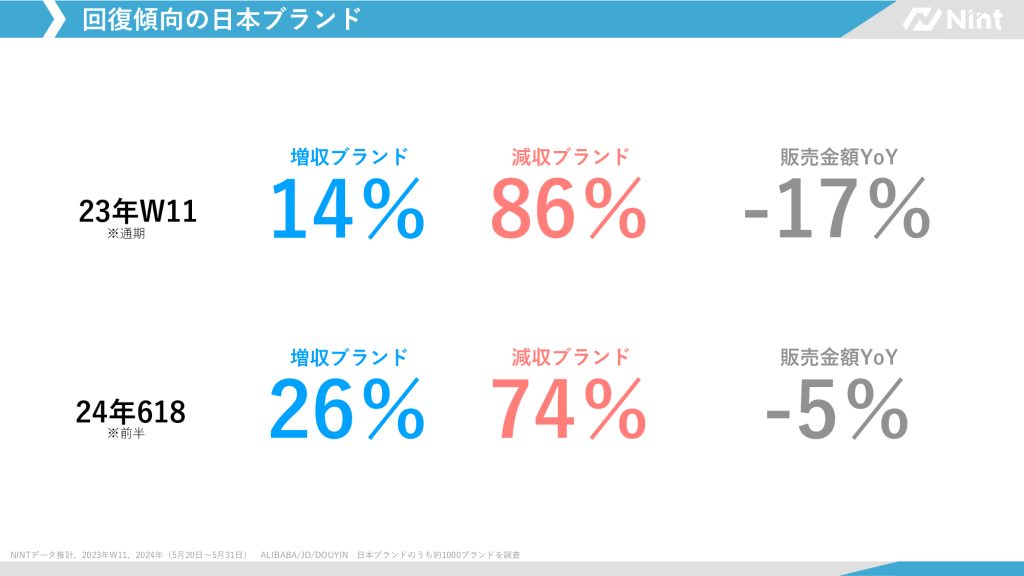

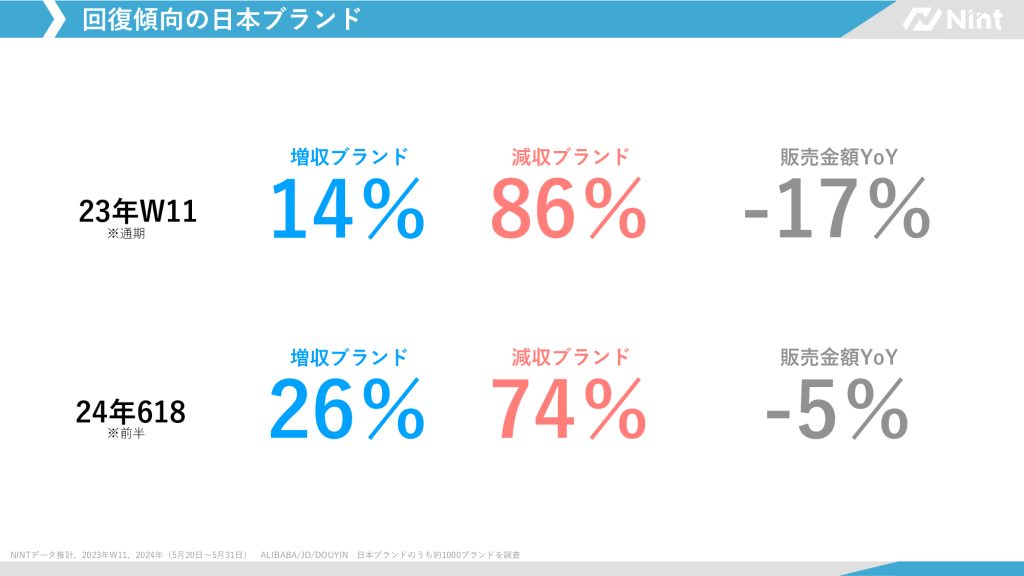

回復傾向の日本ブランド

(株)Nint 堀井:早速今日のメインテーマである「618」に向けてお話を進めたいと思います。まず、日本のブランドさんが1年間振り返ってどうだったかというと、結論から申し上げますと回復傾向にあると我々は見ております。

上の「W11」は昨年2023年のダブルイレブン(W11:11月11日前後に行われる中国最大規模のECセール)で処理水の影響が色濃く残ってた時代ですが、当時ざっと1000ブランドを調査したところ、大体14%ぐらいのブランドでGMVが2022年比で伸びていて、86%のブランドはマイナスで、全体の販売金額GMVを22年と比較したときには、17%ぐらいマイナスでした。

マーケット全体では1桁成長してたと思うんですが、日本ブランドだけ取り除くとマイナス17%だったので、ここは処理水の影響が残っているだろうというふうに我々結論づけておりました。これが今回、618前半(5月20日~31日)までのデータ)、EC全体速報値だとプラスになってます。

618が終わっている中で(※セミナーは6月28日に開催)前半のデータを出した理由としましては、速報値で出すか、我々の推計データとして確定してるものどちらを出そうかと思ったんですが。最近いろんな報道で「プラスか、マイナスか」といった情報が錯綜してるので、我々は確実なデータを出そうと思って、前半だけ出してます。

で、日本ブランドだけ取り上げると、「2023年W11」の増収ブランドが14%、減収ブランドが84%に対し、「2024年618」の増収のブランドは26%、減収ブランドが74%になっている。増収が12%ぐらい増えているというところなんで、総じてプラスに転換したブランドもあり、さらにマイナス幅も減ってもおり、いずれにせよ販売金額ベースでいうと、「2023年W11」のマイナス17%から「2024年618」はマイナス5%と回復傾向にあり、日本のブランドは回復傾向にあると言えると思います。

「そもそも輸入できない」という意味で処理水の影響が残っているところもあるかとは思いますが、実際販売可能な対象の中では、おそらく処理水の影響はほとんどなくなっていると我々は考えています。

今日お話する4つのテーマがありますが、まず1つ目は「618イベントの特長とK型消費」。アルファベットの「K」で、価格が上振れするものと、下に張り付くものと2極化している消費の前提があるんだろうなというのを一旦お話します。

「K型消費」は結果であり、その手前の要因はどこにあるかというと、一つは販売価格が単純化されている傾向がまずあります。その結末としてこの618の期間は、10年前は6月18日単日の話をしてましたが、徐々に延びていき、昨年までは各プラットフォーム同一の5月20日前後から6月18日まででしたけど、今年はスタートラインがバラバラになったり、一部は延長したりと、非常に複雑化しているように見えていますので、その辺の話と、最後にいわゆるK型消費の中で、価格が単純化してる傾向と期間が複雑化している傾向、この2つの流れのなかで、日本ブランドがどう動きをしているのか。最後は先ほどに戻って、日本ブランドがマイナス5%まで回復した道筋を説明します。ダブルイレブンがあと数ヶ月後に始まりますし、そこでもおそらく今回のトレンドは続くと思われますんでそちらの参考にしていただければと思います。

今年の618イベントにおける2つの特長

まず今年の618にはいろんな見方があると思いますが、価格の単純化と期間の複雑化という2つの特徴から、紐解いていきます。価格の単純化とは何かっていうと、特に旗艦店とか運営されてる皆さんはよくご存知の通り予約販売の仕組みが終了しました。

予約販売が終了することでどういう帰結があったかというと、昨年までのように一定の予約制度があって、その価格とそれ以外の商品の価格がバラバラになるというより、比較的単純に割引に向かっていったというのがひとつと、もうひとつが市場原理が働いていって、一物一価が今年の618は急激に進んだなと思ってます。

特に、今回のデータには入らないですけど、拼多多(ピンドゥドゥ)ですね、日本で言うとTEMUの親会社にあたりますが、そこが運営してるピンドゥドゥという大きなプラットフォームがあり、そこで今回機能していた動きというのが、価格を自動的にトラックしていくと。Aという商品があって100元と80元だったら自動的に80元に寄っていくという自動的にその価格が一物一価の法則に当てはまるように機能するという、そういう動きの中で、価格が低減しやすい状況にありました。

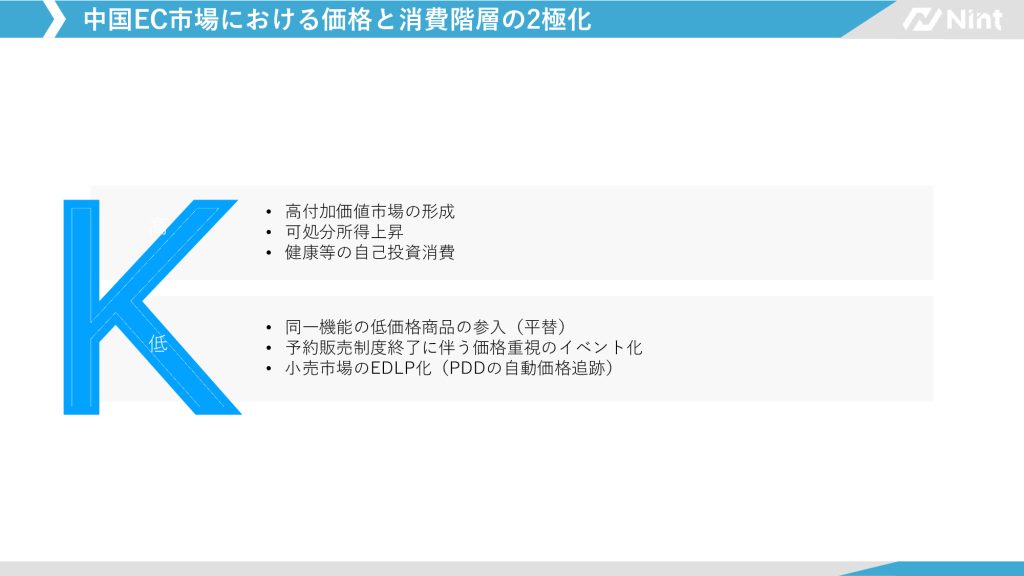

で、これがどういう作用を及ぼすかというと、価格が二極化しているんだろうなという風に見てます。これがいわゆる「K型」で、Kの下、3画目と、2画目の上側のKで価格の二極化が進んでる最中にあるだろうという意味です。

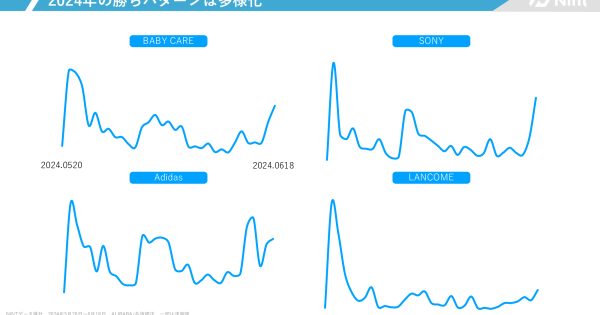

また、冒頭に申し上げた通り、各プラットフォームでセールのスタート期間がばらついて、期間が長くなって、昨年の618の特徴は5月31日に大きな山場を迎えてその余波が続くというところなんですが、今年は山場がかなりブランドによっても大きく変わったので、山場が分散化していっていわゆる山脈タイプになっていくと。富士山1個ではなく、連なる山脈になっていくんで、K型の分散化でK山脈のような見え方をしている。これが今回、今日のセミナー全体を通じて横たわってるところなんで、そこだけ頭に入れといてください。

この「K型消費」と呼ばれているものは決して突然現れたもではありません。618の商戦期を過去5年分ざっと見渡したときに、いろんな見方あると思いますけれども、2020年、いわゆるコロナが終わった直後ですね、1月~5月まではコロナで在宅が多かった時代ですが、それが一応目に見える形で終わったというところが2020年の6月ぐらいだったので、いわゆるリベンジ消費として一部の日用品、医薬品が先行して売られ貴金属などリベンジ消費という形で、消費されたのが今から4年前ですね。

そこから1年経って、2021年はM型消費という風に言えると思うんですが、生活必需品と高価な商品に二極化されて消費されるというのが行われました。そこから1年経って、いわゆるコロナの都市部のロックダウンとかあった時期ですがあの頃はもう既に、いわゆる理性消費だと言われ、いわゆる「コスパ」というような時代になり、2023年はいわゆるエブリデイロープライスと言われるような、年中安い、常にK型の下の部分がグーッと広がっていくような中で618商戦が行われました。

今年はどうかというと、リベンジ消費はさすがに継続はしていませんが、2021年のM型だったり理性だったりエブリデイロープライス、この辺のキーワードは、継承されていてる中で、私が見る限りはよりこのM型と比較的近いですが、より一層低価格路線と高価格路線が非常にこの極めて分岐しやすい、「K」という状況になってるんじゃないかなと思うので、一旦「K型」だろうというふうに我々は捉えております。

価格の単純化

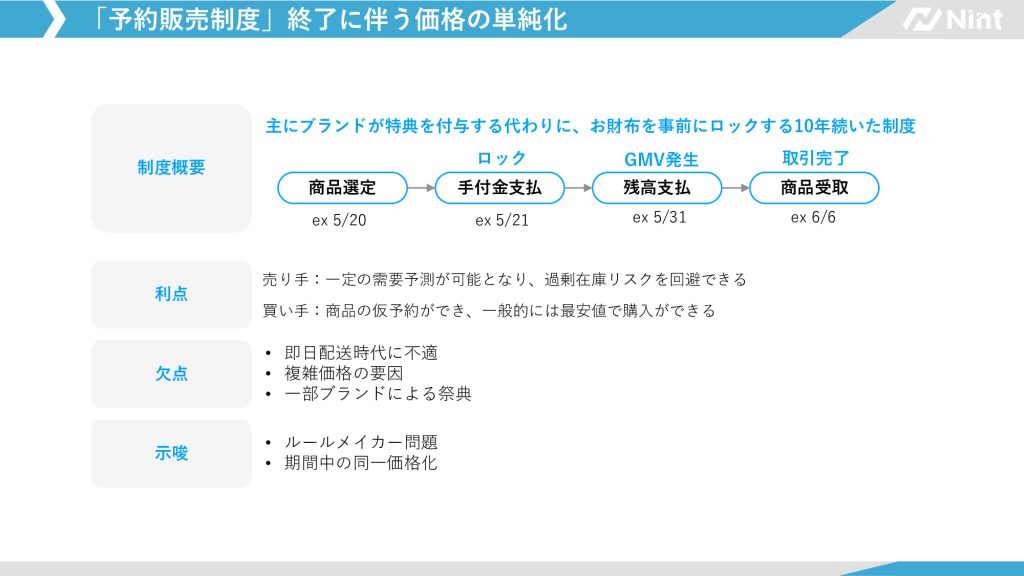

さっき話したそのK型の帰結になるんですけども、いわゆる価格の単純化という作用と期間の複雑化っていう作用を、見ていきたいと思うんですけども、価格の単純化になった原因でもあるのが、予約販売制度だろうと申し上げたんですけども、これもう終わっちゃった制度なので今更感はありますが、簡単にご説明しておくと、基本的にはブランド主導で活用できる制度で「特典を付与します」という消費ですね。

その代わりに、お財布自体を事前にロックさせていただきますよと。これは10年、厳密13年ぐらい続いた制度で、具体的にはちょうど1カ月前ぐらい前ですかね、商品を選定して、手付金を払う、そこでロックする。そこから残高を5月末に払うディールの完了が6月6日とかなんですね。

商品を選定してから商品を受け取るまでには2週間ぐらい時間はかかりますが、消費者としても一部メリットがあって、仮予約して一般的には当時は最安値で購入ができる当該商品の最安値で、商品が安く買える。売り手にも当然メリットがあって、これ一般貿易とか越境ではなかなか難しいかもしれませんが、需要予測がやっぱこのロックするタイミングでね、一定金額の手付金の数・件数は予測できますんで、過剰な在庫リスクってのは回避できるような仕組みが整えられていたと。

ただ欠点としては、今の時代各プラットフォームの「即日配送」といういう動きの中では若干反する動きであったわけですよね。先ほど言った通り、ディールの完了が2週間後なんで、そういう意味では若干そのギャップがありましたよね。

あとはこれもよく言われるんですけど、価格が複雑だったんです。いろんなブランドのキャンペーンがあって、店舗のキャンペーンがあって、プラットフォーマーが仕込むキャンペーンがあって「結局いくらなんですか」というところの価格が複雑になる要因でもあったし、あとは一部ブランド。やっぱ小売店の誰もが参加できるようなものではなかったんでどうしても、一部の大手ブランドに比較的寄りやすかったです。

今、大手プラットフォーマーは基本的には中小ブランド、中小企業をどうやって底上げするかっていう動きをしているとと思うんで、そうすると若干その制度の主旨とやりたいことにはギャップが生まれて排除したのかなというふうには私は見ていました。

予約販売はアリババが始めた制度ですけども、価格が下に張りつきやすい状況の中で、なかなか自分1社だけで決められないんですよね。このルールの撤廃というものを、このEC市場という中で、やっぱ1プラットフォームが独自にルール設計をしたり、ルールを撤廃するってなかなか難しい時代になったんだなというふうには感じます。ルールメーカーが不在の状況というところと、あとはやっぱこの期間中やっぱ同一価格。さっきピンドゥドゥの話をしましたけどやっぱ下に張りつきやすいエブリデイロープライスがこの期間中も、走りやすい状況なんで、ここの点だけ見ると、日本ブランドは極めて戦いづらいイベントになったようにも見えるというのが1点。

中国EC市場における価格と消費階層の2層化

とはいえ、下にへばりつくならL字型みたいになるわけですね、低価格しか売れなくなっちゃう。ただ一方で高価格になるK型というからには、価格が上振れする要因も当然あって、可能性として高付加価値のマーケットが生まれる。であれば、高くいきますし、特に上海とかそうですけど可処分所得が上昇してますし、あとは健康とか、例えば「不眠対策」なんか特にそうですけど自己投資にあてがわれる商品ってのは比較的価格は上振れしやすい。

一方で上と下の力どっちが強いかって、やっぱどうしても下の方が今強いと思うんですけど、下だと平替って書いてありますけど、同一機能であれば、当然価格が安い商品の方がコスパがいいよねというところでブランドの代替が行われてると。

今までAというブランドで100の機能を持ってたら、100の機能で価格が安くてBのブランドが提供してるならそっちに行きやすい、ブランドCP、非常にしやすいロイヤリティというよりも、コスパ重視の時代なんで、そういう意味では下に安いし、さっき申し上げたところとあとはこれもお伝えした通りピンドゥドゥが今もやってると思いますけど自動価格追跡サービスという、ブランドにとっては非常に恐ろしいような価格追跡機能がついてるんでここは下振れしやすいなというのが、いわゆる中国の今、EC市場における価格や消費者階層が二極化してるという現象ですと。

この二極化っていうのは具体的にこっからデータでお話していきたいと思うんですけど、同一のカテゴリーの中で、価格が二極化するってことは当然あるわけですが、もう1個はマーケットをまたいで二極化するケースもあるというのをお伝えしたいと思います。

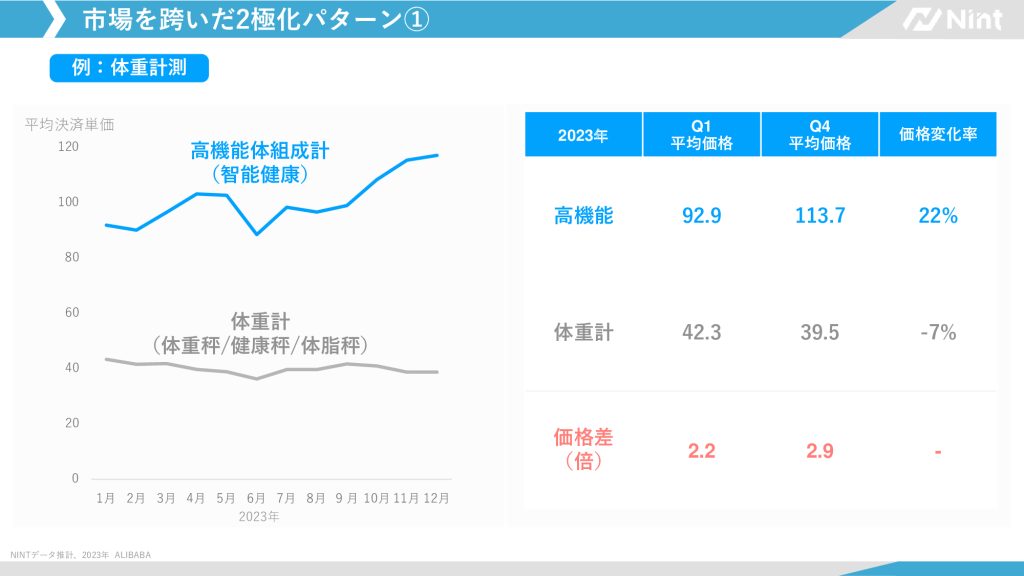

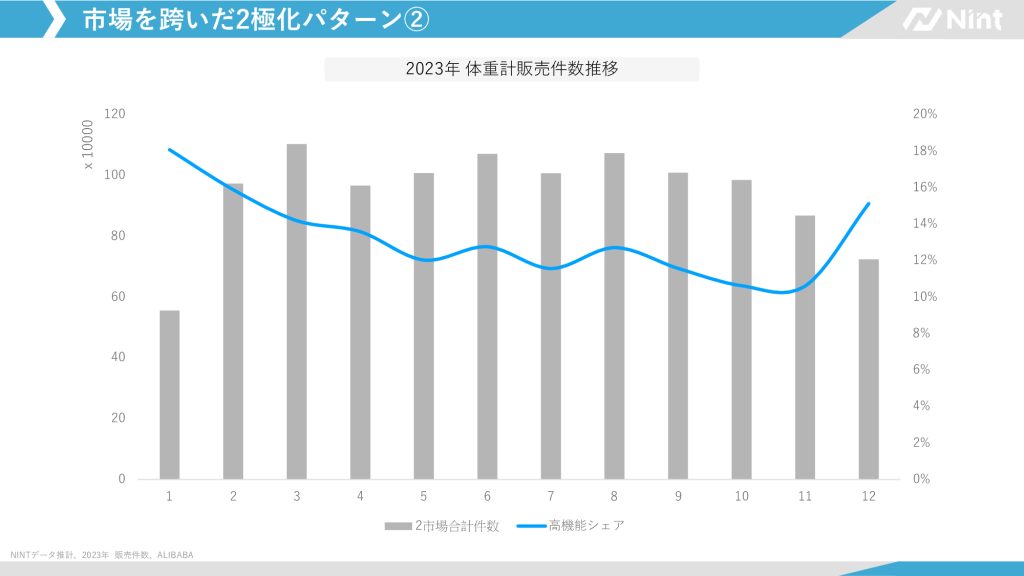

体重計を取ったときに、ECのマーケットだといくつかあるんですよ。2つ取り上げてます。いわゆる人工知能、高機能の体組成計のマーケットカテゴリが1個あるんですね。元々は体重計という、いわゆる昔ながらの体重計で骨密度とか測れますよとかね。そっからアプリが付いたりして高機能になってって分離したマーケットが2つになったと。このときにこれ昨年のデータですけど、いわゆる高機能の体組成計ってQ1からQ4にかけて、価格は22%上がってると。

一方で、一般的な体重計はマイナス7%で価格下落してると。まさにKがね、価格という意味では広がりを見せる。価格差も、昨年のQ1が2.2倍で、Q4だと2.9倍なんで、格差がどんどん広がっていってると、これが、もちろん高機能の体組成計の方が売れまくってるんだったら、Kのうち上が上がってるんでこれは日本ブランド比較的高価な物を売る日本ブランドにとってはプラスなんですが、どうかっていうと、やっぱ逆で。

これが販売件数のシェアなんですけど、昨年の1月から12月、特殊ケースかもしれませんが、ずっと11月にかけてマイナスになっている。価格は二分してるんだけれども、販売件数で見ると、どちらかというとKの下の方が売れやすい状況にある。これがマーケットが2つを合わせたときのデータですね。

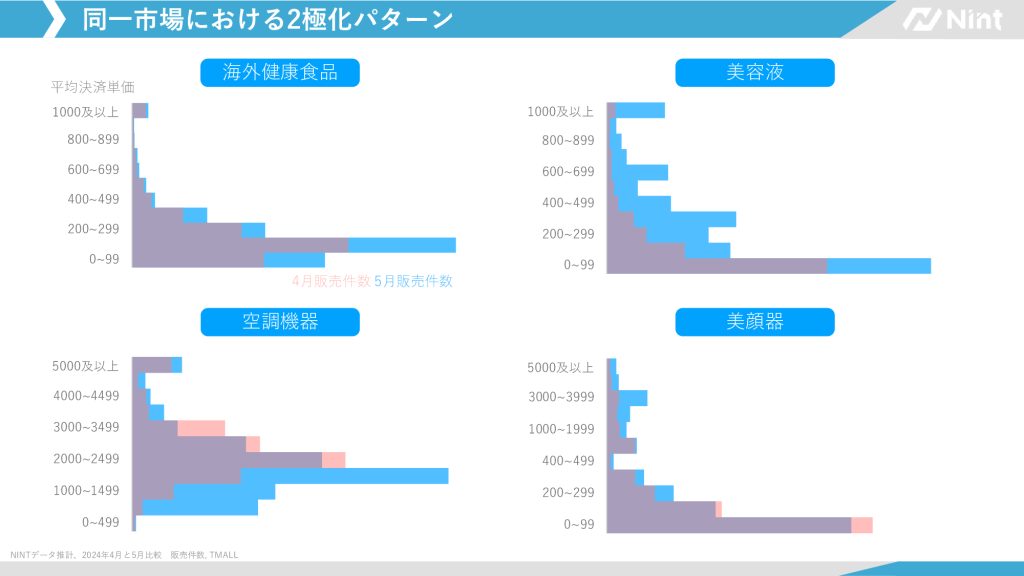

同じマーケット、同じ市場の中ではどうかっていうと、これ4つほどピックアップしましたが、海外の健康食品、今回のご参加されてる方が多いんですが、海外の健康食品なんてのはどちらか。単純に5分割、このマーケットの売れてるものの5分割なんで、綺麗な価格帯じゃないかもしれませんが、単純に見ると、ピンクのものが4月。ブルーは5月の販売件数で見てるんですが、海外の健康食品は、4月に比べると、低価格帯が売れやすい。Kでいうと、低価格帯で安い。空調なんかも高価格帯と低価格帯の件数が伸びている。真ん中のボリュームゾーンが減っていると、まさにKの極めてわかりやすい事例で、美顔器なんかはどちらかというと低価格帯じゃなくて、高価格帯が売れている。美容液なんかは全域で売れている。

このK化が進んでるっていうのが特徴で、空調とかね、もしくは海外健康保険食品では極めて強いK化が進んでると美顔器は上が進んでるわけなんで、同一市場においてもそのKの動きっていうのはさまざまあるんですが、どのカテゴリ・市場においても、おそらく二極化ってのは進んでるんだろうなと思いました。

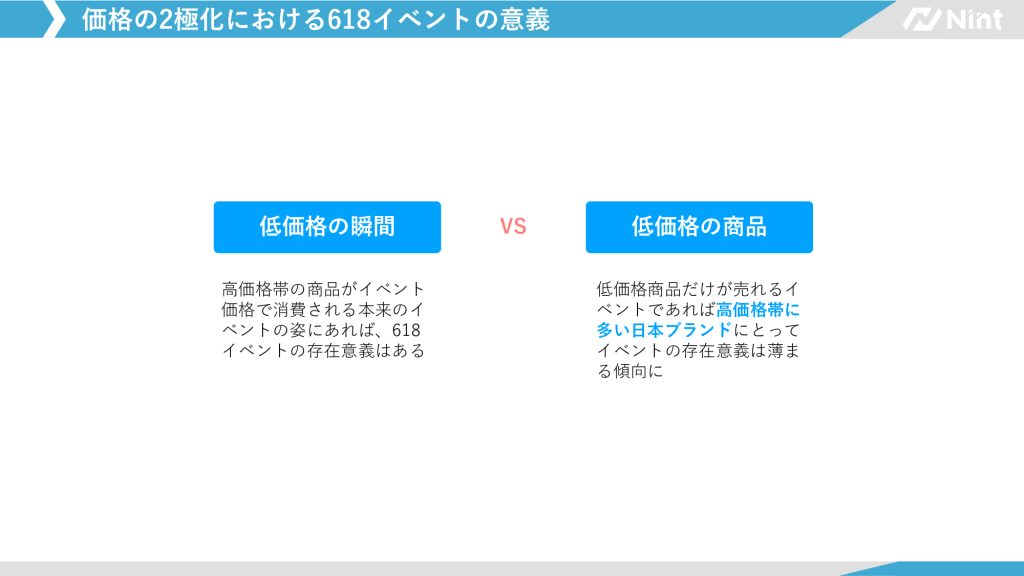

この二極化が進んでるっていうときに、下側が強いとお話しましたが、仮に、これが正だと正しいとした場合、この「618イベント」だけを切り取ると、どういう可能性があるかというと、安くなるのは当然いいことだと思うんですが、618イベントの中の低価格が「高価格帯の商品がたまたまこの日に安いよ」という従来型の意味で存在してるんだったら、日本ブランドにとっても意義のあるイベントだと思うんですね。

ただ結局618といえども、エブリデイロープライスの中で、結局安いものがただ安く売られてるだけ。つまりそこに安いブランドとして参入しない限り、618の旨味が取れないんであれば、高価格帯なんですやっぱ日本ブランドって。そうなると、この618にかける情熱は失われてもおかしくないわけですよね。

その場合、どちらかというと618じゃないところでしっかり売り上げを担保していかなくちゃいけなくなるんで、果たしてこの618イベントが、低価格の瞬間の話をしてるのか、低価格の商品しか売れないのか、ここはしっかりと見極めた方がいいかなと思うんでここを続けたいと思います。

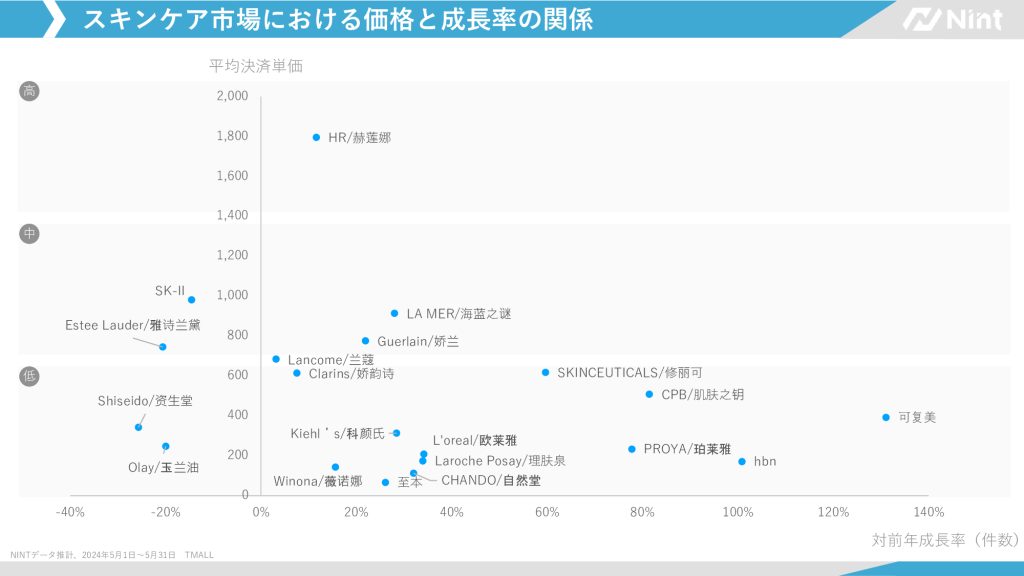

各市場における価格と成長率の関係

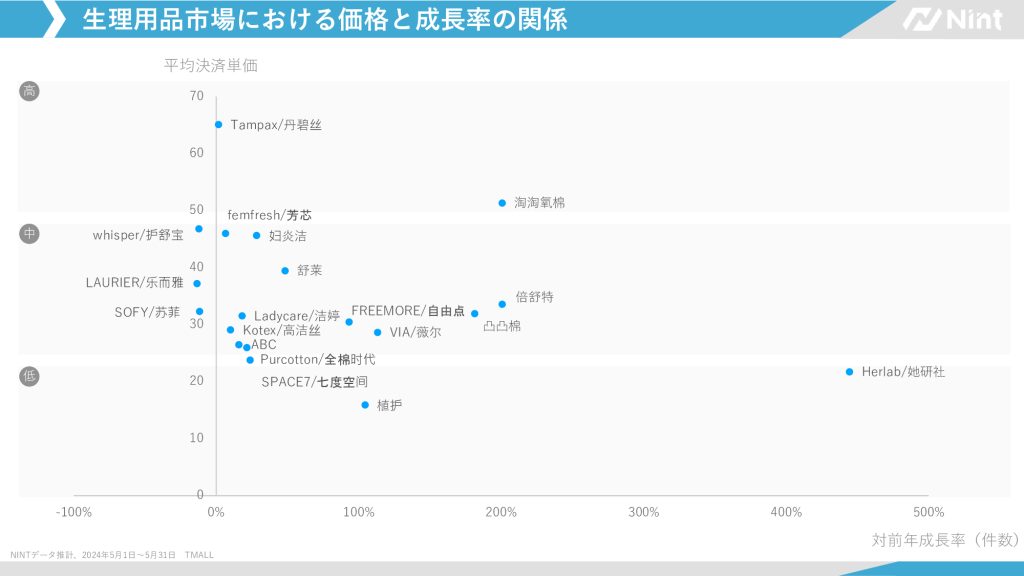

4つほどマーケットをピックアップしてます。わかりやすいように高、中、低と3分割していますと、低価格しか売れないかどうかっていう見方としては例えば、生理用品市場ですと、Herlaboさんですね。2011年ぐらい、比較的新しいブランドだと思いますが生理用品の中国のブランド、低価格なんです。そもそもが、500%近くの要は4~5倍の売り上げが618のイベントで生まれて、一方でP&GのTampaxは高価格帯ですよね。

これも同じ商品じゃないですけども同じカテゴリーの中にあるということで、そこは売り上げの成長率、今年の件数ベースでね、全く成長してないように見えると。HerlaboさんとTampaxさんの点だけを取って線を引けば、この右肩下がりの線が相関があるなら、低価格帯しか売れませんよというマーケットに見えてくるわけですね。

もしそこだけ見れば、この右肩下がり、つまり低価格の商品だけが件数を伸ばし、高価格帯はほとんど物が動かないような状況になってる。そうなると、618のイベントっていうのは、あんまり日本ブランドにとっては投資対象にはなりづらくなって、これが生理用品でどういうふうに見るか、後でこの資料をお渡ししますんで見ていただきたいんですが、一旦そう見ておきましょう。

スキンケアはどうかと。これも同じで、可复美(カーフーメイ)という中国のブランドがあって、一方で欧米のヘレナルビンスタインで、点で仮に結んでみましょうね。それで右肩下がりもし見えるんであれば、同じようなところなんですが、そうでもなさそうに見えてくるわけですよね。必ずしも右肩下がりの相関関係があるようには見えない。一旦この3分割の低というところの中で、プラス成長の人たちもいるし、当然マイナス成長になっちゃってる人もいるし、中価格店も同じなので、一概に低価格だからこそだけの理由で売れてるマーケットでもない。という市場が存在すると。

先ほどの生理用品は比較的右肩上がり、右肩下がりに見えてたんで、低価格しか売れなさそうかもしれない。スキンケアは何となくそこに疑問がはさめそうだ。

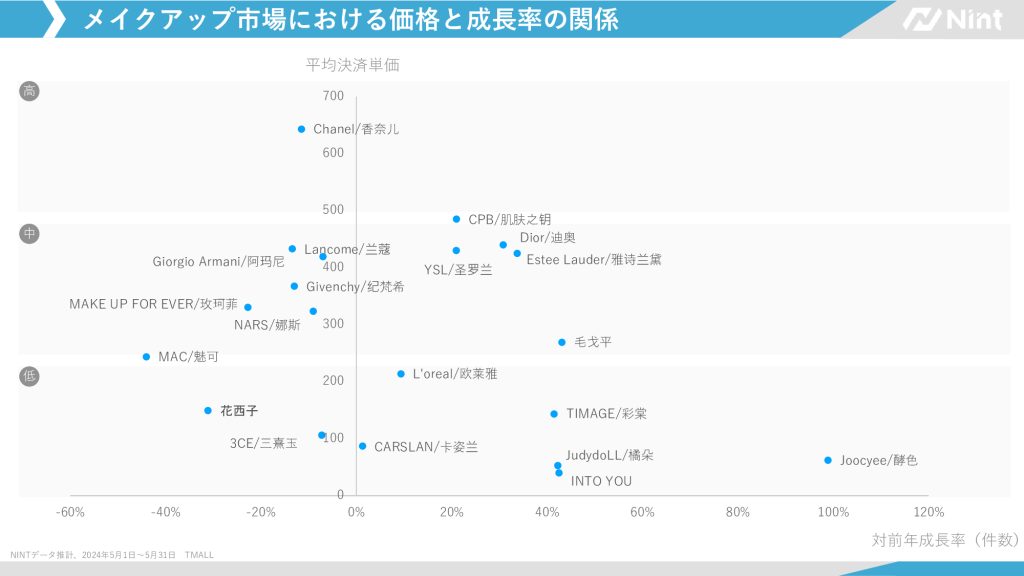

そこでメイクアップも見てみると、例えばシャネルさんと、あのジョイグループのほぼ10年弱ぐらいのブランドで、今非常に好調なJocyeeとか、JudydoLLをですね、同じグループで運営されているブランドですけれども、とはいえ、やっぱここの同じ中価格帯、300元~400円元っていうところも、しっかりと成長してるブランドが確実に存在しているということなんで、低価格の瞬間なのか、低価格の商品なのかっていうこの分岐でいうと、低価格の商品だけが楽しめるイベントじゃなく、従来の低価格の瞬間を作れれば、未だにこの618というイベントを上手くコントロールさえすれば、成長できるマーケットというのが、例えばメイクアップまで見てくると、何となくそう感じると。

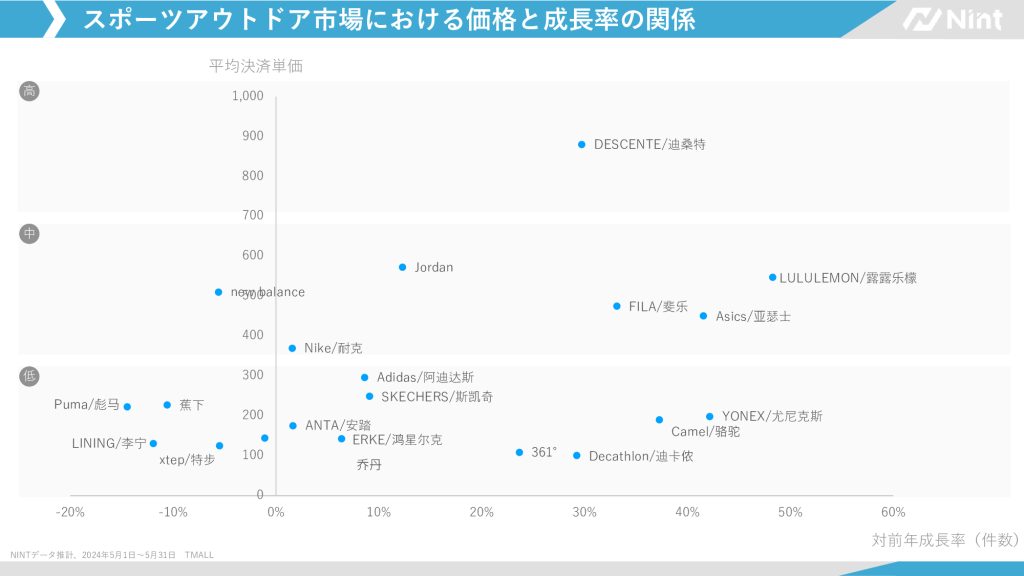

最後にスポーツアウトドアを見ていくと、それは何かそんなふうに見えてくるんですよね。お話する準備もよるかもしれませんが、例えばスポーツアウトドアでは比較的右肩上がりに見えますねと。こうなってくると、いわゆるこの価格帯、低価格でもいいし中価格でもいいし、やっぱこの価格の説明ができてるブランドってのは基本的にやっぱ右側にいると、成長率が高くなっていくと。

メイクアップもそうですけど、上位グループはポジショニング最優先で動いて、コストパフォーマンスを追求するというような経営方針・運営方針を、ブランド運営方針されてると思いますんで、あの価格帯にいるという説明、100元台ならそこのコスパが最重要ですよとそこの説明がつかない、300元なら300元、500元なら500元、やっぱ500元でも買っていただけるという説明が必要で、それができないとどうしても左側になってしまうというような状況が進んでるんじゃないかなというふうに思います。

ちなみにスポーツアウトドアはなかなか当てはまらないんですが、生理用品だったり、スキンケア、メイクアップで、2つの点を今まで結んできたわけですが、大体成長率で5倍で、価格も大体5倍なんで大体この5-5ぐらいで、説明がつくんでそこの間にいるブランドなんかは、何かしらの説明が必要になってくるかなと。

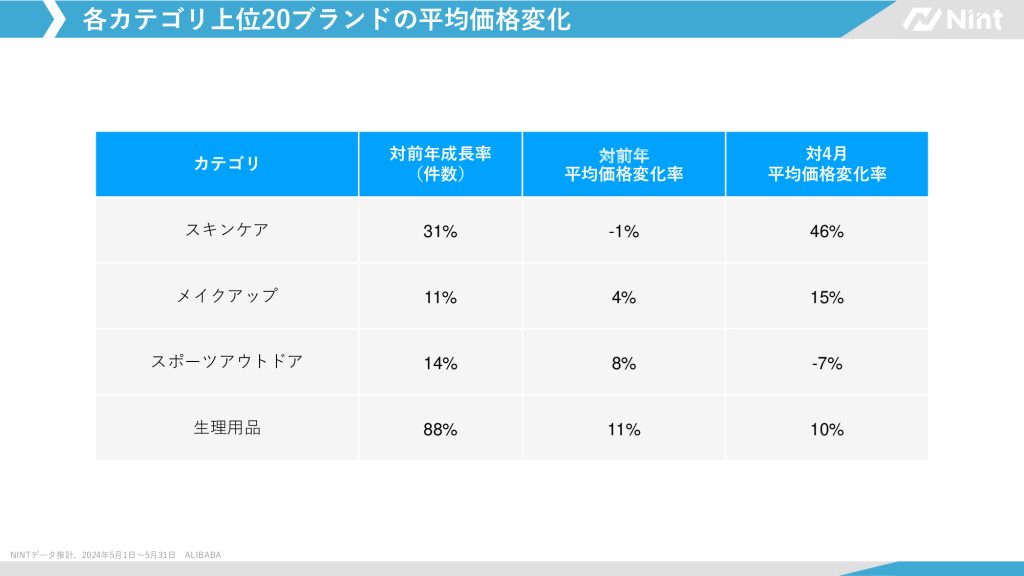

ここまで見てきたのは、あくまでもこの瞬間、価格がどの位置にいるか。平均決済単価がどの位置にいて、それが成長してるかって感じなんですが、そもそも決済単価が上がってるのか下がってるのかってのも一応見ておきます。

さっき見てきた各カテゴリーの上位20ブランドの平均価格がどう変化したかというところなんですが、対昨年の618のイベントと今年は、メイクアップ、スポーツ、生理用品ともにプラス成長して、つまり、ずっと言ってきた低価格に走っちゃってるんじゃないんですかと。

確かに低価格のものは成長率高いんですが、上位ブランド全体を見渡すと、価格はごっそり上がってる。直近4月との比較で言うと、618ならマイナス、当然価格は安くなるのかなと思いきや、上がっていると。これは何でかっていうと、わかりやすいセット販売とかね、特典をつけて客単価を上げるというところなんで、1商品ずつを見れば、リーズナブルな価格になってるんだと思いますが、各社20ブランド×4カテゴリー、仮に80ブランドのやってる戦略は、どうやってこの期間の可処分所得を自分のブランドに費やしてもらえるかっていうところなんで、単純に値下げという時代になってると言われてますが、実は各ブランドの戦略としては、可処分所得、予算の制約の中で自分たちのブランドを愛用してもらえるかに注力してるんだろうなっていうのがわかってくると。

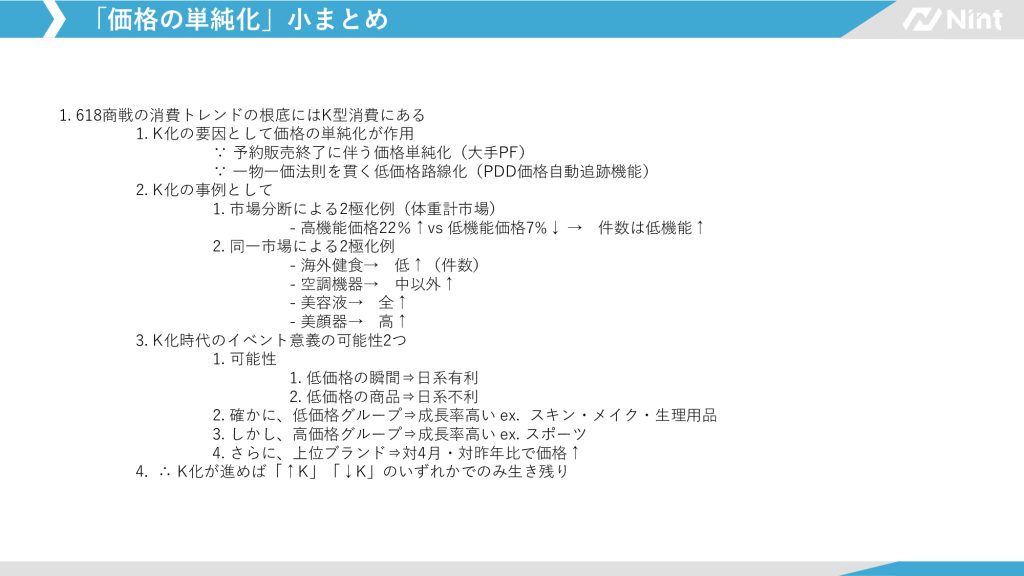

「価格の単純化」小まとめ

簡単にまとめておきますが、618商戦の消費トレンドの根底には、K型消費ってのが生まれてるんじゃないんだろうか、という話からスタートして、K型が生まれる要因としては618の中で言うと、大手プラットフォームがやってるような予約販売を終了して価格が単純化になる方向と、ピンドゥドゥがやってるような価格を追跡し一物一価の法則が貫かれるような路線が走ってると。

例えばK型化の事例としてどういったところに現れてるかっていうと、体重計市場で見てきたように高価格帯は価格上がりて低機能のものは価格が下がって価格としてK化が進んでいて、件数は下が持って行きやすい状況。

同一市場、さっきの体重計であれば、高機能と低機能で一応カテゴリ自体もわかってるんで、別物になってるんですが、同一市場においても存在していて、海外健康食品なんかは足下が低価格帯が点数伸びてたり、美容液なんか特殊ケースで全域が伸び、美顔器なんか上だけ伸びるとそういったことがあるとK型化が進んでいく中で、この618イベントをどうやって位置づけ直すかっていうとこですね。ダブルイレブンも然りだと思いますがそのときの可能性として、低価格の瞬間だと。低価格の瞬間であって、全てが低価格商品だけが売れるんじゃないんです。だったら日本ブランドは有利に働くし、低価格の商品しか売れない。めちゃくちゃデフレってますってことだったら、日本ブランドには不利だよねと。その可能性の中では確かに低価格グループの成長率が高いんですね。スキン・メイク・生理用品ともに、その2点を取ったときには。

ただ高価格グループが成長率が高いところもスポーツアウトドアなどで存在するので、上位ブランドの4分の3においては、対4月、対昨年でも価格上がってるので、決してこの低価格な商品だけが売れるわけじゃないということが言えそうなんで、確かにK化は進んでるんですけど、中間にいない限り、どっちかにちゃんと振れるんであれば、各ブランド生き残る可能性は大いにあるんだろうなというのが、価格の単純化の帰結です。

次の記事:販売ピークが多様化する中国ECセール、勝つための戦略立案は?

登壇者

株式会社Nint

戦略事業室

堀井 良威 (Yoshitake Horii)

2005年株式会社アドウェイズ入社、日本国内のデジタルマーケティング事業に従事。

その後中国の広告・マーケティング事業責任者、台湾子会社の役員を経て2021年より株式会社Nintへ参画。

現在は中国を拠点として中国企業の日本市場進出及び日本企業の中国事業においてビッグデータを活用したビジネス支援を担当。